Les conseils d'administration d'Aéroports de Paris (Groupe ADP) et de GMR Airports Infrastructure Ltd (GIL), sociétés cotées et coactionnaires à hauteur respectivement de 49 % et 51 % de la holding aéroportuaire GMR Airports Ltd (GAL), ont approuvé l'exécution d'un accord-cadre [1] initiant un processus devant aboutir à une fusion entre GIL et GAL au premier semestre 2024 ("New GIL").

La fusion projetée permettra au Groupe ADP de devenir actionnaire d'une holding aéroportuaire cotée au BSE Limited et au National Stock Exchange of India Limited ("marchés financiers indiens"), tel qu'envisagé lors de l'acquisition de sa participation dans GAL en 2020.

Cette opération permettra de :

- Simplifier et clarifier la structure capitalistique des actifs aéroportuaires ;

- Révéler pleinement la valeur de GAL et rendre liquides les titres détenus par Groupe ADP ;

- Faire de New GIL une plateforme de développement plus agile pour saisir de nouvelles opportunités en Inde et en Asie du Sud-Est.

« Trois ans après notre prise de participation dans le groupe indien GMR Airports, une nouvelle étape de notre présence en Asie débute aujourd'hui. L'opération initiée permettra de révéler la valeur de notre participation à travers une société aéroportuaire cotée sur les marchés financiers indiens. Cette opération nous mettra en capacité de saisir pleinement les opportunités de développement du marché aéroportuaire indien dans les prochaines années. Avec TAV Airports, groupe coté en Turquie et GMR Airports, qui le deviendrait d'ici mi‑2024 en Inde, Groupe ADP, lui‑même coté à Paris, se placera de manière unique dans l'industrie aéroportuaire. Il initie ainsi un modèle original de financement de son développement. Acteur mondial multi-local, Groupe ADP poursuit son ambition de création de valeur pour toutes ses parties prenantes et porte la décarbonation de ses opérations comme objectif commun à l’ensemble de ses plateformes aéroportuaires.» a indiqué Augustin de Romanet, Président-directeur général du Groupe ADP.

Conformément à l'accord-cadre qui vient d'être signé et sous réserve des accords des créanciers et des actionnaires de GIL et de GAL et des approbations réglementaires nécessaires, GAL et GIL seraient amenés à fusionner au premier semestre 2024 pour former une holding aéroportuaire cotée sur les marchés financiers indiens.

L'accord-cadre présente les caractéristiques suivantes :

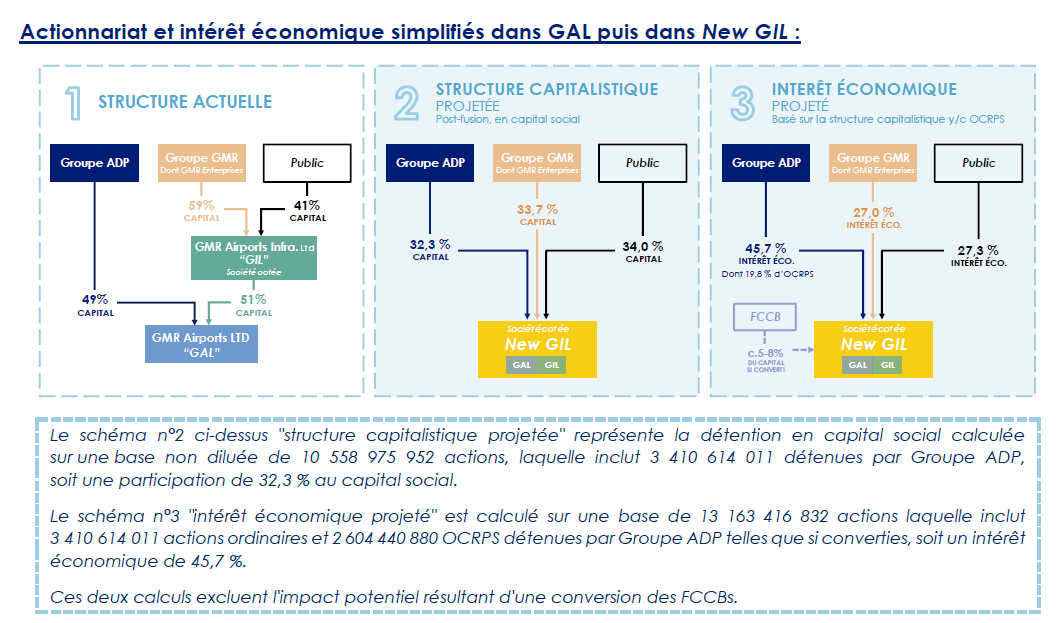

- Groupe ADP serait amené à détenir un intérêt économique de 45,7% dans New GIL, sur la base d'évaluations indépendantes et étayées par des attestations d'équité ;

- Les clauses de compléments de prix [2] (earn-outs et ratchets), conclues entre Groupe ADP et GIL lors de l'acquisition de la participation dans GAL en 2020 par Groupe ADP, seraient entièrement soldées ;

- Les passifs éventuels et résiduels de GIL liés à des activités non-aéroportuaires seraient significativement réduits, permettant à Groupe ADP de devenir actionnaire de cette entité cotée sans s'exposer à de tels engagements ;

- Groupe ADP disposerait, via un pacte d'actionnaires, de droits de gouvernance étendus dans New GIL, similaires à ceux détenus aujourd'hui dans GAL, préservant son influence notable.

Plus en détail, cette opération vise plusieurs intérêts stratégiques et financiers :

1. L'opération permettra de faire de New GIL un acteur exclusivement aéroportuaire

Depuis la scission entre GIL et GMR Power and Urban Infra Ltd. (GPUIL) début 2022 [3], GIL détient à son bilan des actifs exclusivement aéroportuaires. Cependant, il a continué à porter d'importants passifs éventuels non‑aéroportuaires liés à GPUIL, la branche d'infrastructures non-aéroportuaires de GMR Enterprises (GMR-E).

Afin d'accélérer l'apurement de ces passifs éventuels et pour que GIL devienne un acteur exclusivement aéroportuaire, Groupe ADP propose de souscrire à 330 817 obligations en devises étrangères convertibles (FCCBs - Foreign Currency Convertible Bond) émises par GIL pour un montant total d'environ 331 millions d'euros.

Conformément à l'accord-cadre, le produit de ces obligations convertibles sera utilisé par GIL pour apurer son bilan par un remboursement de la dette de l'entreprise et le règlement d'une grande partie de son passif. Cet apurement des passifs constitue une condition préalable à la fusion de GAL et GIL.

2. Groupe ADP conserva un intérêt économique important et une position forte au capital de GIL, tout en garantissant le maintien du caractère local de GMR Airports

Groupe ADP serait amené à détenir un intérêt économique de 45,7% dans New GIL [4], sur la base d'évaluations indépendantes et étayées par des attestations d'équité. Ce calcul tient compte du règlement définitif des clauses de ratchets et d'une prime de liquidité.

En ligne avec l'approche multi-locale de Groupe ADP, l'accord-cadre prévoit que GMR-E maintienne sa position d'actionnaire contrôlant dans New GIL.

Afin de permettre ce positionnement, la participation du Groupe ADP dans New GIL sera scindée en deux [5] catégories d'instruments : des actions ordinaires, et des actions préférentielles non-participatives convertibles (OCRPS - Optionally Convertible Redeemable Preferred Shares), qui ouvrent droit à un dividende équivalent à une action ordinaire, et permettent aussi au Groupe ADP de conserver un intérêt substantiel dans la performance de l'actif.

À l'issue de la fusion entre GAL et GIL, l'intérêt économique du Groupe ADP de 45,7% sera appliqué pour la comptabilisation des résultats de New GIL, lesquels seront consolidés par mise en équivalence dans les comptes du groupe. D'ici la réalisation de la fusion, la participation de 49 % détenue par Groupe ADP dans GAL reste comptabilisée par mise en équivalence.

3. L'opération fera de New GIL une plateforme de développement plus agile pour saisir de nouvelles opportunités en Inde et en Asie du Sud-Est.

GAL possède des actifs majeurs en Inde, dont les aéroports de Delhi (premier à atteindre ACA [6] niveau 4+ en Asie Pacifique), d'Hyderabad et de Goa (ouvert le 5 janvier 2023), et en Indonésie, ainsi que plusieurs autres projets d'aéroports en cours de développement en Inde et en Grèce, avec des perspectives attrayantes de croissance et de rentabilité à moyen-terme.

Dans les années à venir, le potentiel de croissance externe en Asie est important, tiré par le besoin d'investissements en infrastructures aéroportuaires dans la région. En Inde, plus particulièrement, des projets de privatisation ont été annoncés par le gouvernement. Pour tirer pleinement parti de ces opportunités de croissance, la fusion de GAL et de GIL permettrait à New GIL de former une plateforme agile en capacité de saisir ce potentiel de développement rentable.

* * *

Calendrier prévisionnel du projet de fusion

Suite à l'approbation ce jour du projet de fusion par les conseils d'administration respectifs de GAL et GIL, GIL déposera pour approbation la demande de fusion auprès des marchés financiers indiens où GIL est actuellement coté et à la Securities and Exchange Board of India (SEBI). La demande de fusion sera ensuite déposée pour approbation auprès du National Company Law Tribunal (NCLT).

La fusion devrait être effective d'ici le premier semestre 2024, après l'achèvement de toutes les étapes requises.

L'accord-cadre signé ce jour entre GMR‑E, GIL, GAL et Groupe ADP engage toutes les parties à la réalisation des étapes nécessaires à la fusion, sous réserve de l'obtention des approbations réglementaires.

Impacts attendus dans les comptes consolidés du Groupe ADP

La souscription des FCCBs, comptabilisées en instruments financiers valorisés à leur juste valeur, entraînera pour Groupe ADP une sortie de trésorerie d'environ 331 millions d'euros au cours des prochaines semaines. Une provision au titre des clauses de compléments de prix (earn-outs) ayant déjà été comptabilisée dans les comptes du Groupe ADP, leur règlement devrait être neutre sur le compte de résultat du groupe et entrainer une sortie de trésorerie d'environ 62 millions d'euros d'ici à la fusion.

Au moment de sa réalisation, la fusion devrait conduire à l'enregistrement d'une charge non-cash, traduisant le changement d'intérêt économique du Groupe ADP (intégrant le règlement des clauses de ratchets ainsi qu'une prime de liquidité) ainsi que l'intégration des actifs, hors GAL, de New GIL dont la valeur nette attendue à la date de la fusion sera négative. L'impact de ces éléments, estimé à ce jour à environ 100 millions d'euros sur le résultat opérationnel courant du Groupe ADP sera déterminé à la date de la fusion.

Confirmation des objectifs financiers 2023-2025

Cette opération, qui contribue à l'accélération du développement rentable de GMR Airports, est en ligne avec la stratégie de croissance internationale sélective du groupe.

Groupe ADP confirme ainsi son objectif d'un ratio de dette financière nette/EBITDA de 3.5x à 4.5x en 2025, en tenant compte des effets attendus précités ainsi que de potentiels nouveaux projets de croissance internationale. Groupe ADP confirme sa politique d'un taux de distribution du dividende correspondant à 60 % du résultat net part du groupe pour la période 2023-2025, avec un minimum de 3,0 € par action.

* * *

S&R and Associates, Hogan Lovells et Urban Strategic Pte Ltd ont conseillé Groupe ADP.

[1] Accord-cadre signé entre Groupe ADP, GIL, GAL, GMR-E.

[2] Lors de l'acquisition par le Groupe ADP de sa participation de 49 % dans GAL, réalisée en deux étapes en février et juillet 2020, le Groupe ADP a accordé à GIL des clauses de earn-outs, conditionnées à la réalisation de certains objectifs de performance des activités de GMR Airports d'ici à 2024, ainsi que des ratchets conditionnés à la réalisation d'événements commerciaux et réglementaires devant survenir d'ici 2024, permettant à GIL de recevoir respectivement jusqu'à 126 millions d'euros et jusqu'à 8,2 % du capital.

[3] Voir l'annonce du 31 Décembre 2021 par GIL et les communiqués associés.

[4] Hors impact potentiel qui résulterait d'une conversion des FCCBs.

[5] À l'exclusion de toute participation potentielle qui pourrait résulter de la conversion de FCCBs.

[6] L'aéroport international de Delhi a été reconnu le 17 novembre 2020 niveau 4+ (transition) du Airport Carbon Accreditation program de l'ACI.

et s'engagent pour la construction d'un avenir durable et responsable.">

et s'engagent pour la construction d'un avenir durable et responsable.">